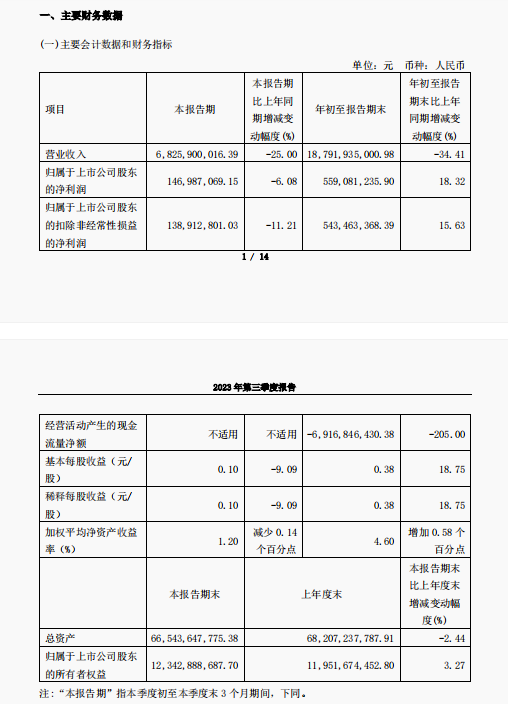

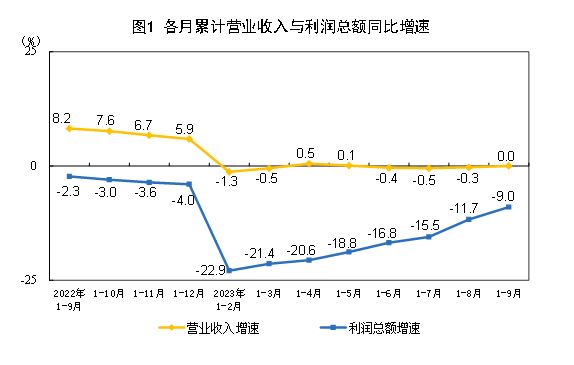

去年以来,日本央行持续实施大规模宽松政策,日元兑美元汇率持续走弱。至今已然跌破一年来的最低水平,突破了150的心理关口。当前,日本央行仍面临两难,既要保持低利率,以刺激经济和工资型通胀,又要维稳汇率,防止输入型通胀侵蚀国内购买力。10月31日,日本央行将举行最新政策会议。市场猜测,日本央行可能会在此次会议上考虑是否调整其收益率曲线控制(YCC)计划,尽管官员们存在意见分歧。

【资料图】

【资料图】

汇率跌至今年新低

当地时间26日,东京外汇市场日元对美元汇率一度跌至1美元兑换150.77日元,创下今年新低。而今年以来,日元兑美元已累计贬值近12%,成为G10货币中表现最差的币种。

在巴以地缘局势持续紧张之际,具有避险属性的日元持续走弱,或归因于美日国债息差持续走阔。受隔夜五年期国债拍卖显示需求疲软,且有数据显示美国9月份新屋销售加速影响,10年期美国国债收益率周三再度飙升至了4.96%。

而相比之下,为了遏制国债收益率的上升步伐,近几周日本央行多次进行计划外购债。10月24日,日本央行宣布计划外债券购买操作。这也是日本央行第五次入市进行计划外购债操作。之后,10年期日本国债收益率从十年新高回落至0.844%。截至目前,日本央行购债的数目已经达到新高点。据日本央行统计数据,今年9月的国债购买额约为7万亿日元,自2013年4月以来累计达到约1010万亿日元。

中信证券首席经济学家明明表示,为达到2%的通胀目标,日本央行长期以来实行超宽松货币政策,将利率维持在负值,并调控长端债券利率水平。其次,美联储则选择稳步加息,将利率保持高位以对抗通胀。日本央行与欧美主要央行货币节奏逐步背离,各国货币息差不断扩大,资金流出导致日元持续走软。此外,日本经济高度依赖进口,尤其是大宗商品,大宗商品价格上涨导致日本经济承压也是日元走软的原因之一。

当前,美联储和日本央行货币政策前景都处于史上最不确定的时期之一。一方面,美联储或结束近四十年来最激进的紧缩周期;而另一方面,日本央行继续保持负利率政策。目前,美日之间的利差已接近20多年来的最大值。

“保债弃汇”

低息和日元,日本央行仍在极力两全。由于日元走软、日债收益率上升以及日本通胀强于预期,最近有关日本央行将采取政策举措的猜测不断升温。

日本媒体上周末的一篇报道指出,日本央行可能会在此次会议上考虑是否调整其收益率曲线控制(YCC)计划,尽管官员们存在意见分歧。值得注意的是,当日本央行在7月对YCC政策进行调整之前,就有日本媒体放风暗示日本央行将调整YCC政策。

不过,也有人认为,即便日元明显弱势,但日本并未打算放弃超宽松的货币政策。早前,日本央行行长植田和男就表示,日本央行将耐心地维持超宽松的货币政策,并对经济、价格和金融发展做出灵活的反应。他警告称,前景存在极高的不确定性。

美国银行Shusuke Yamad等策略师在本月初的一份报告中称,日本央行试图通过提高利率来支撑日元,特别是通过10年期国债利率,可能代价高昂,因为这可能需要QT(缩减购债),有可能破坏日本国债和全球债券市场的稳定,并可能因其对公共债务可持续性的影响而面临政治阻力。

同时,提前加息也不太可能被用来捍卫日元。该行经济学家认为,日本央行取消负利率政策的最早时间是12月的会议,而其基准预测时间是明年1月的会议。

美银指出,在日本央行10月政策会议之前,日本财务省或将对外汇过度波动进行干预。如果美国利率波动加剧,日本财务省进行外汇干预的风险将进一步上升。

此外,该行认为,在美国利率波动减弱之前,日本政策制定者将不得不利用外汇干预和额外的债券购买来缓解日元和日本国债的疲软。与此同时,在2023年的剩余时间里,做空日本国债和日元兑美元将继续成为投资日本市场的交易方式。

经济仍未好转

原本外界预期,新任日本央行行长上台后就会逐步退出大规模刺激措施,但目前看来,这一可能性很小。日本央行方面也声称,近期成本驱动的物价上涨需要转变为需求驱动的通胀上升,才会考虑加息。

从GDP表现来看,日本经济确实在温和复苏。自2022年四季度以来,日本GDP年率增速已连续3个季度实现正增长。按年率换算,日本二季度经济增长6%,显著高于市场预期的2.9%-3.1%。

不仅经济增幅超预期,日本的通胀也有所缓和。据官方数据显示,9月日本核心消费者价格指数同比上涨2.8%,虽然较8月3.1%的涨幅有所下降,但高于市场预测中值2.7%。这是日本核心通胀率自2022年8月以来首次降至3%以下,但仍连续第18个月高于日本央行2%的目标。

然而,日本经济的复苏程度并未达到当局的理想状态。目前日本二季度经济实现增长的原因主要是出口增加、进口减少。具体数据显示,二季度日本出口环比增长3.2%;进口环比下降4.3%,连续三个季度负增长。

明明表示,上半年,得益于汽车、机械和电子产品等产品的强劲出口,外需成为日本经济快速复苏的主要动因。未来随着全球经济下行压力增加,出口或逐步恢复正常,净出口对日本经济增长的支撑预计将有所减少。

营业执照公示信息

营业执照公示信息